スタッフブログ

STAFF BLOG2021.04.02 / 内藤(雄)

住宅の持分はどう決めるのか?共働き夫婦の新築計画

こんにちは!

新潟の住宅ブランド「ディテールホーム」 ”夫婦カウンセラー”の内藤です。

(初めて名乗ってみました。ふふふ。)

実は社内でも物議を醸した前回のブログ「夫婦はどこでセックスするの?」ではまだ「勉強中」でしたが、ようやく資格を取得しました!

ご夫婦が抱える悩みに向き合い、解決のお手伝いをしたい・・・そんな思いから資格を取得しましたが、カウンセラーとしてはまだ1年生。

しかしながら、15年間住宅営業として何百組ものご夫婦にお会いし、多くのご夫婦の家づくりに関わってきた経験があります。

また、結婚生活15年の中で自分自身の夫婦生活を振り返ってみると、3人の子育てをしながら、時には筆舌に尽くしがたいほどのスッタモンダがありながらも、それをあれやこれやで乗り越えて現在幸せに過ごすことができている、そんな実体験やノウハウもあります。

「結婚生活を維持するのは会社経営よりも難しい」と、とある作家さんが言っていました。

あるいは「結婚=いかなる羅針盤もかつて航路を発見したことがない荒海」とドイツの詩人ハイネの言葉がありますが、今まさに荒海に揉まれながらも将来の家づくりを夢見るご夫婦の一助になれれば、これまでの苦難(!?)も報われるというものです。

これからも夫婦の様々なお悩みに、家づくりを通して一緒に向き合っていきたいと考えています。

もしも荒海の中で溺れかけているご夫婦がありましたら、こっそりとお声掛けくださいね。

■住宅の持分はどう決めるのか?

さて今回は、『住宅の持分(もちぶん)』について解説してみます。

住宅ローンを組んだり、家が完成するころになると、

●「住宅の持分は単独?夫婦共有?どうすればいいんですか?」

●「夫婦の持分割合はどういうふうに決めたらいいんですか?」

というご質問をよく受けます。

たしかによく分からないですよね!

不動産を取得すること自体、初めての方が多いので無理もありません。

住宅を取得した場合、その住宅に対して所有権保存登記(略して保存登記)をします。

つまり”この建物は誰の所有なのか”を法律的にはっきりさせるわけです。

その際、もし夫婦で所有する場合には、持分(もちぶん)割合を決めます。

はい、ここでなんとなく「夫婦共働きだし、持分は夫婦で半々でいいんじゃないかな」と安易に考えていませんか?

実は、安易に夫婦の持分を半々にした結果、贈与税がかかるケースがあるので注意が必要です。

まず、住宅の持分を夫婦共有名義にするメリットとデメリットについて確認しましょう。

■住宅の持分を夫婦共有名義にするメリットとデメリット

【夫婦共有名義にするメリット】

メリット1.住宅ローン控除を夫婦で受けることができる

メリット2.住宅ローンの借入可能額を増やせる

【夫婦共有名義にするデメリット】

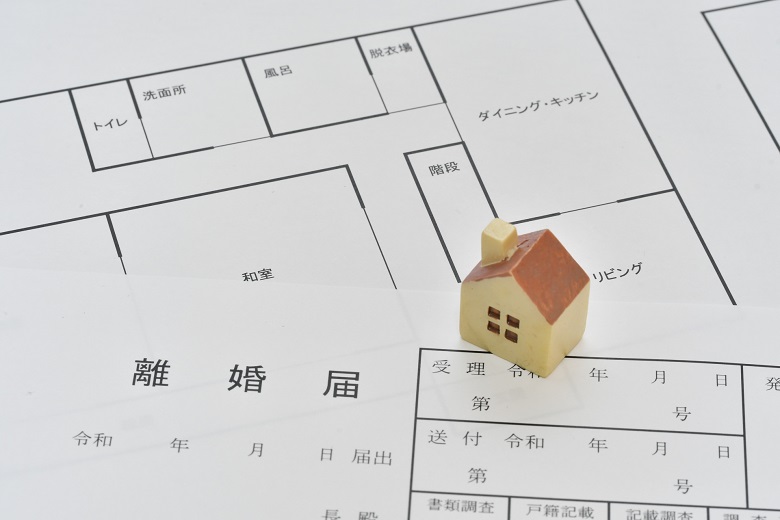

デメリット1.もし離婚する場合、対応が複雑になる

デメリット2.相続が発生した場合、所有者が増える可能性がある

メリット・デメリットについて、もう少し細かく解説します。

夫婦共有名義にするメリット1

【住宅ローン控除を夫婦で受けることができる】

住宅ローン控除とは、住宅ローンの年末残高の1パーセント(※注1)(または最大控除額)が10年間(新築の場合2021年9月30日までの契約、かつ2022年12月31日までの入居で13年間)にわたって所得税、または住民税から減税されるという制度です。

共有名義のケースは住宅ローン控除が二重で受けられるため減税額が多くなります。

(※注1)現在1%を下回る金利で住宅ローンを借り入れているケースが多いため、2022年の税制改正では1%控除が見直される(控除率が下がる)可能性があると言われています。

今家づくりをご検討中の方は、2021年中に住宅ローンの借入れを済ませるのが得策かもしれません。

※参考↓

住宅ローンの控除額1%が見直されるかもしれない。住宅購入の予定のある人は急いだほうがいいか?

夫婦共有名義にするメリット2

【住宅ローンの借入可能額を増やせる】

夫婦の収入を合算することにより借り入れ可能な額が増やせるため、選択の幅が広がります。

一人の収入では手の届かなかった物件や住宅の仕様が選べるようになり、希望の土地や住宅を取得できる可能性が高くなります。

夫婦共有名義にするデメリット1

【もし離婚する場合、対応が複雑になる】

住宅ローンが夫婦共有名義の場合は離婚に伴う住宅の処理は複雑になります。

誰がその家に住み続けるのか、住宅ローンの返済を誰が行うのか、登記上の住宅の名義をどうするのか、など、考えなくてはいけないことが多くなります。

夫婦共有名義にするデメリット2

【相続が発生した場合、所有者が増える可能性がある】

家(不動産)が夫婦共有名義で、もし夫婦のどちらか一方が亡くなった場合、相続が発生します。

たとえ配偶者だとしても、必ずしも全部を相続できるわけではありません。

例えば亡くなった方の両親や兄弟がいれば、その両親や兄弟にも相続の権利がありますので所有者が増える可能性があります。

そうなると「この不動産を売却したい」となっても、所有者全員の承諾が必要になりますので、簡単に売却などができなくなってしまいます。

■持分割合を決めるときの注意点 ―贈与税が掛かる場合がある!?―

夫婦で持分割合を決める時、安易に半々にしたり、どちらか一方の所有にしたりすると贈与税が掛かる場合がありますので注意が必要です。

原則としては、持分割合は支払った資金の割合で決めます。

住宅ローンであれば、収入割合で持分を決めれば良いのですが、この持分の割合が資金の割合と差がある場合、贈与とみなされてしまうケースがあるのです。

例えば、4,000万円の住宅を夫婦共有名義(連帯債務型)の住宅ローンのみで購入した場合に、ご主人の年収が600万円、奥様の年収が200万円だとしましょう。

収入の割合は600:200=3:1となります。

なので、持分割合もご主人4分の3、奥様4分の1というふうに収入割合に応じて決めれば良いわけです。

もし仮に、持分をご主人だけが持つとどうなるでしょうか?

4,000万円のうち、奥様の持分4分の1(1,000万円)をご主人に贈与したことになってしまいます。

1,000万円ー110万円(基礎控除)=890万円

890万円×税率40%=356万円

356万円ー控除額125万円=231万円

なんと、231万円もの贈与税が掛かってしまいます!

(豆知識1)

ちなみに、婚姻してから20年以上経ってからの居住用不動産を購入する目的の贈与であれば2,000万円の控除があり、基礎控除110万円と合わせて2,110万円の控除が受けられますので、1,000万円の贈与となっても贈与税が掛かりません。(通称:おしどり贈与)

あるいは、先ほどの4,000万円の住宅購入の場合で、ご主人が単独で住宅ローンを組んだとしても、奥様の直系尊属(両親・祖父母など)から住宅購入の目的で1,000万円の贈与を受けた場合だと、同じように奥様の持分を1,000万円分(この場合は4分の1)で設定する必要があります。

(豆知識2)

ちなみに、直系尊属から住宅取得資金の贈与を受けた場合、1,000万円まで(省エネ等住宅の場合1,500万円まで)が非課税となります。

国税庁HP ―直系尊属から住宅取得等資金の贈与を受けた場合の非課税―

※令和3年12月末までの契約に延長(令和3年度税制大綱より)

■まとめ

住宅の持分を決めるときは、支払った割合で決めるのが原則です。

そして、夫婦共有名義にするかどうか、メリットとデメリットをご夫婦で話し合ってから決められると良いと思います。

家づくりは夫婦生活の中でも一大プロジェクトです。

このプロジェクトを共に達成したとき、ご夫婦の絆はより強いものとなるでしょう!

そして、そのプロジェクトのお手伝いはディテールホームスタッフにお任せを。(^^)

■家づくりに役立つ情報をラジオで!

家づくり応援ラジオ【10分でわかる家つくラジオ】

わたくし内藤は毎週月曜の7:00〜配信中です。

お手元のスマホにVoicyアプリをダウンロードしていただくと、毎回の放送を逃さず簡単に聞けます。

ぜひお聞きください。

最後までお読みいただきありがとうございました。

では、月曜日のラジオでお会いしましょう~!

細部までこだわった住宅をお探しの方へ

新潟のくらしをデザインする住宅ブランド「ディテールホーム」では、細部までこだわり抜いた家づくりを安心の価格設定でご提供しております。

どこにでもある普通の家ではつまらないと考えている方、つくり込まれたこだわりの住まいをお探しの方にぴったりの住宅デザインをご提案いたします。